En mai 2021 , un de mes premiers articles concernait les différents services que j’utilise En mai 2021, j’avais publié l’un de mes tout premiers articles sur les services que j’utilisais pour gérer et optimiser mes finances. Quatre ans plus tard, ma boîte à outils a bien évolué : certains services ont disparu, d’autres sont arrivés, et quelques-uns sont toujours là, fidèles au poste.

Commençons par ceux que j’ai laissés de côté. Neon, par exemple, était une bonne option à ses débuts, mais, j’ai fini par le remplacer par Wir dès qu’ils ont introduit des frais supplémentaires. Même constat avec Selma : j’ai clôturé mon compte avec environ 10 % de bénéfice, et depuis je suis passé à Viac Invest, que je trouve plus adapté à mes besoins.

Swissquote a également cédé sa place, au profit de SaxoTrader, principalement parce que ce dernier est plus compétitif en termes de frais. Quant à PostFinance, j’ai tout clôturé : je n’ai plus de fonds de placement chez eux, et je me repose désormais sur un mélange de yuh, SaxoTrader et Viac Invest pour couvrir ces besoins.

Heureusement, tout n’a pas changé. Certains services m’accompagnent encore au quotidien. C’est le cas de ma Visa Cumulus, une carte gratuite qui reste très pratique puisqu’elle me permet de transformer mes dépenses en points Cumulus — un cashback simple et efficace. Viac reste également mon choix numéro un pour le 3ème pilier, et j’ai même élargi son usage grâce à Viac Invest. Enfin, mon compte yuh est devenu mon outil principal pour gérer mes paiements au quotidien et centraliser mes finances.

Dans la suite, je vais détailler un peu plus chaque service, expliquer pourquoi je les utilise encore (ou pas), et comment ils s’intègrent dans ma stratégie globale.

Yuh

Pour mon compte courant et mes paiements au quotidien, j’utilise yuh. C’est devenu mon compte principal pour toutes mes opérations en Suisse, et je l’apprécie particulièrement pour sa simplicité et ses fonctionnalités pratiques. Les projets d’épargne permettent de mettre de côté automatiquement pour les vacances, les impôts ou d’autres objectifs, ce qui rend l’épargne presque « invisible » au quotidien.

Yuh intègre également les indispensables comme e-facture et Twint, ce qui centralise tout dans une seule application. La partie compte courant est totalement gratuite. Si tu souhaites investir via Yuh, il y a quelques frais : 0,75 % sur le change et de faibles frais d’achat, mais aucun frais de garde, ce qui est rare et très appréciable.

C’est aussi très pratique pour gérer ses finances personnelles sans multiplier les applications et comptes. Et pour ceux qui veulent tester le service, voici mon code parrainage : 58z4z4 👉 yuh.com

Wir

Il remplace depuis peu mon compte neon. Pourquoi ? Parce qu’il n’a aucun frais sur les transactions à l’étranger. À l’inverse, Neon a introduit une majoration de 0,35 % sur le taux de change pour son plan gratuit, ou propose un abonnement à CHF 2 par mois (CHF 20.- pour une année) pour éviter ces frais.

Tout n’est pas parfait non plus : les débits par carte ne sont pas comptabilisés immédiatement dans le solde du compte, ce qui rend le suivi des dépenses — surtout en voyage — moins pratique que sur l’app de Neon. De plus, il faut jongler avec trois applications différentes (e-banking, carte de crédit et 2FA) pour gérer le compte, ce qui manque un peu de simplicité.

👉 Mon choix : Wir – Paquet bancaire Top

SaxoTrader

Mes investissements sont passés de Swissquote à yuh, principalement pour réduire les frais de garde. Mais finalement, j’ai tout transféré chez SaxoTrader. Pourquoi ? Les frais de change y sont plus bas (0,25 %), et il n’y a aucun frais de garde. Autre point important pour moi : comme je commence à avoir un montant significatif investi, j’ai préféré séparer mes finances du quotidien (gérées sur mon téléphone) de ma plateforme d’investissement, que je n’ai pas installée sur mon smartphone. Une question de clarté… et de tranquillité d’esprit.

Aujourd’hui, j’investis tous les mois via SaxoTrader, qui permet de mettre en place des investissements récurrents. Mon portefeuille est concentré sur trois positions principales :

- iShares Core SPI® ETF (CH) : pour investir dans le marché suisse 🇨🇭

- VT : un ETF global, avec un TER très bas de 0,06 %

- VUSA : pour investir spécifiquement dans le S&P 500 🇺🇸

Mon idée derrière cette combinaison est simple :

- Avec le SPI, je garde une exposition directe à la Suisse, ce qui fait sens puisque c’est ici que je vis et dépense mon argent.

- Avec le VT, je diversifie au maximum à l’échelle mondiale, tout en profitant de frais très bas. C’est ma « base » d’investissement.

- Enfin, avec le VUSA, je renforce volontairement ma position sur le marché américain, et en particulier le S&P 500, car c’est l’un des marchés les plus dynamiques et performants sur le long terme.

👉 Si tu veux tester, voici mon lien de parrainage : SaxoTrader

Visa Cumulus

Parmi les services que je continue d’utiliser, il y a ma Visa Cumulus. C’est une carte de crédit gratuite qui me permet de collecter des points Cumulus à chaque utilisation. Rien de révolutionnaire, mais tant qu’elle ne me coûte rien, ça reste intéressant.

Son avantage, c’est qu’il n’y a pas de frais pour les paiements à l’étranger en CHF (contrairement à certaines cartes comme la Cashback). En revanche, attention : le taux de change est majoré, ce qui la rend peu attractive pour des paiements dans d’autres devises. Je l’utilise donc avec parcimonie, uniquement quand c’est vraiment nécessaire.

Là où elle reste pratique, c’est pour des situations comme la location de voiture : beaucoup d’agences exigent une carte de crédit en caution, et celle-ci fait parfaitement le job.

Viac

Pour moi, Viac reste le meilleur 3ème pilier en Suisse. Il n’y a aucun frais caché, et tu peux choisir ta stratégie de placement librement. Mieux encore, tu peux la modifier chaque mois, passer d’un investissement de 0 % jusqu’au maximum de 97 %, et ajuster le niveau de risque selon tes envies. J’ai d’ailleurs transféré mon ancien 3ème pilier bancaire chez Viac, et je ne le regrette pas !

Un autre avantage : il est très facile de créer plusieurs comptes pour optimiser la fiscalité lors du retrait. L’article de Mustachian explique très bien ce principe.

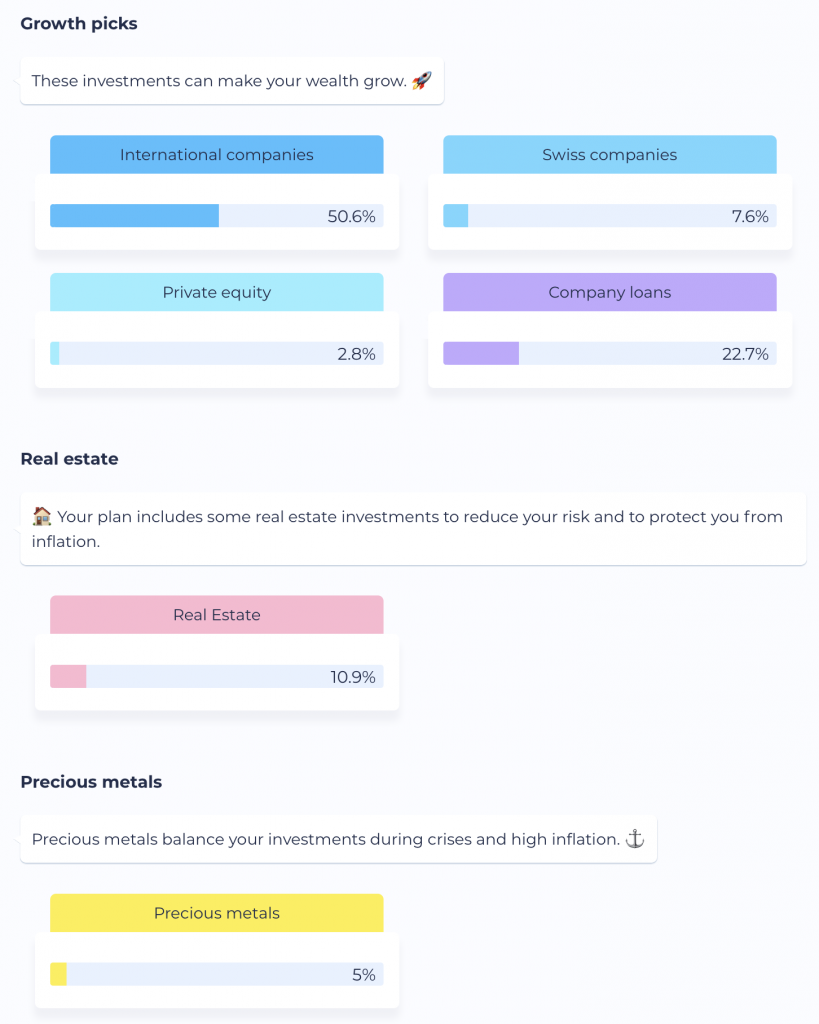

Depuis 2021, Viac a élargi son offre avec Viac Invest, qui permet d’investir avec des frais très compétitifs, autour de 0,25 % — soit environ 50 % de moins que les autres robots du marché. Tu peux même ouvrir un compte pour tes enfants : l’argent reste à ton nom (les enfants ne peuvent pas investir avant 18 ans), mais, cela te permet de créer un compte à leur nom qui travaille bien plus que les traditionnels 1 % ou moins des comptes épargne enfants.

Les autres

J’ai aussi testé Zak, Radicant et Alpian. Je n’ai pas de compte commun avec ma femme, mais, nous utilisons ces comptes comme compte partagé pour les courses : moi via Apple Pay, et ma femme avec la carte physique.

neon : dommage que le compte gratuit ne soit plus aussi attrayant. En revanche, l’application Neon reste l’une des meilleures parmi les néobanques suisses, simple et intuitive.

Zak : j’ai fermé le compte car la carte ne fonctionnait plus. Malgré plusieurs appels à la hotline, je n’ai jamais reçu de carte de remplacement.

Radicant : je n’ai pas commandé de carte, mais j’ai profité des bonus offerts. Pour l’instant, je garde le compte ouvert comme futur remplaçant d’Alpian. Mon code parrainage : 7551b2.

Alpian : c’est notre compte partagé actuel. J’ai rencontré un problème avec la carte et j’ai découvert que son remplacement après 5 ans coûte CHF 60. Certes, la carte est en métal, mais, c’est assez cher pour continuer à utiliser le service. Code parrainage : PCVCCF.